Главный бухгалтер — особая должность, это второй человек в компании после руководителя. Главбух отвечает и за правильность бухгалтерского и налогового учета, и за экономику, и за финансы компании.

Думаю, что все руководители давно поняли, что главным бухгалтером должен быть человек не только высокого профессионализма и с высшим образованием, но и с умением нестандартно мыслить и решать сложные задачи. Уровень ответственности главного бухгалтера максимально высок, ведь главбух отвечает не только перед владельцами бизнеса (материально и дисциплинарно), но и по законам государства (административная, уголовная и субсидиарная ответственность).

Про ответственность главных бухгалтеров перед руководством и владельцами компании написано уже довольно много, поэтому давайте поговорим об ответственности перед государством.

Законодательная база

Рассмотрим законодательные документы, которые регулируют различные формы ответственности главбуха:

- УК РФ.

- КоАП РФ (в частности, статья 15.11.).

- НК РФ.

- ФЗ №129 от 21 ноября 1996 года.

Рассмотрим нормативные основания для уголовного преследования главбуха:

- ФЗ №309.

- Статья 144 УПК.

В зависимости от тяжести проступка, главбуха можно привлечь к дисциплинарной, материальной, административной, уголовной ответственности. Дисциплинарные взыскания применимы ко всем сотрудникам. Они не специфичны именно для главбухов.

Как привлечь работника к полной материальной ответственности?

Нарушения должностных лиц

С категориями проступков, за которые накажут компанию, разобрались. Теперь обозначим правонарушения, за которые предусмотрены штрафные санкции в отношении должностных лиц.

Все наказания можно разделить на три категории:

- грубое нарушение правил ведения бухгалтерского учета — рассмотрим отдельно;

- нарушение сроков сдачи или непредоставление бухотчетности в ИФНС;

- непредоставление или несвоевременное предоставление бухотчетности в Росстат.

За несданный бухгалтерский баланс и приложения к нему ответственного работника, например главного бухгалтера, вправе оштрафовать на сумму от 300 до 500 рублей. Причем норматив применения санкций разный, несмотря на одинаковый размер штрафа. За несданный баланс в ИФНС применяют нормы ст. 15.6 КоАП РФ. В Росстат — статья 19.7 КоАП РФ. Причем наложение штрафных санкций не освобождает ответственного работника от обязанности сдать бухгалтерскую отчетность.

ВАЖНО!

Оштрафовано будет то должностное лицо, в обязанности которого входит предоставление отчетности в ИФНС и Росстат. Например, на главного бухгалтера — если таковые обязанности прописаны в его должностной инструкции. Если возложение обязанностей не оформлено документально, то штраф будут взыскивать с руководителя.

Контролеры, прежде чем взыскать ответственность за нарушение ведения бухгалтерского учета с должностного лица, запросят копии документов. Например, ИФНС требует прислать копию паспорта ответственного работника, а также приложить копию приказа о назначении на должность и должностные инструкции.

Материальная ответственность

Материальная ответственность главбуха может быть двух форм:

- На общих основаниях. Предполагает МО на общих основаниях. Если главбух нанесет какой-либо ущерб организации, с него взыскивается компенсация, равная его средней зарплате. К примеру, ущерб компании составил 100 000 рублей. Зарплата главбуха составляет 20 000 рублей. Взыскать с сотрудника больше 20 тысяч не получится.

- Полная материальная ответственность. Предполагает возмещение ущерба в полном объеме. Рассмотрим аналогичный пример: организации был причинен ущерб в размере 100 000 рублей. Главбуху, если его вина доказана, придется выплачивать компенсацию в размере 100 000 рублей, вне зависимости от размера его зарплаты. Условие о полной материальной ответственности должно быть указано в трудовом договоре. Оно может быть поставлено только сотрудникам с ключевыми должностями (главбух, руководитель).

Как разграничить ответственность руководителя и главного бухгалтера?

ВАЖНО! Если в трудовом договоре отсутствует пункт о полной МО, главбух будет нести материальную ответственность на общих основаниях.

Обязать главбуха выплачивать компенсацию можно в следующих случаях:

- Недостача денег или имущества.

- Порча собственности (оборудования, сырья).

- Простой по вине сотрудника.

- Штрафы, начисленные по вине главбуха.

Это реальный ущерб. Компенсацию не получится взыскать по факту косвенного ущерба (к примеру, при упущенной прибыли компании).

ВАЖНО! После обнаружения правонарушения руководитель должен созвать специальную комиссию для установления виновного лица. Только если комиссия выявит, что виновен именно главбух, с него можно взыскать компенсацию. С сотрудника также нужно получить объяснительную.

Итоги

Привлечение бухгалтера к субсидиарной ответственности при банкротстве предприятия становится всё более реальным. Причем под это могут попасть как штатные бухгалтеры, так и бухгалтеры-аутсорсеры. Чтобы избежать привлечения к субсидиарке, надо составить безопасный договор или должностную инструкцию, отстраниться от принятия управленческих решений, корректно вести учет и обеспечить сохранность документации, а любое несогласие с незаконными действиями руководства фиксировать письменно.

Источники: Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Административная ответственность

Административную ответственность главбух будет нести при следующих нарушениях закона:

- Не соблюдаются правила ведения бухгалтерского учета.

- Сотрудник не предъявляет в установленные сроки документы, которые требуются для проведения налогового контроля.

- Не соблюдаются сроки постановки на учет.

- Игнорируются правила осуществления операций с кассовыми аппаратами.

- Главбух нарушил законы РФ, касающиеся финансовой отрасли.

В 2021 году вступили в действие поправки к статьям 15.11 и 4.5 КоАП РФ, касающиеся порядка привлечения к ответственности. В частности, установлены следующие изменения:

- Повысилась сумма штрафа. Теперь она составляет от 5 000 до 10 000 рублей. Точный размер штрафных санкций определяет суд в зависимости от обстоятельств дела.

- Введена ответственность за повторное нарушение закона. Действовать она будет в том случае, если новое правонарушение произошло в период прошлого административного наказания. Штраф в рассматриваемом случае составит от 10 до 20 тысяч рублей. Альтернативный вариант – дисквалификация специалиста продолжительностью до 2 лет.

- Увеличен срок давности по рассматриваемым делам. Ранее он составлял 3 месяца. То есть если правонарушение бухгалтера обнаруживалось спустя это время, привлечь сотрудника к ответственности было невозможно. Сейчас срок увеличен до 2 лет.

- При установлении вины главбуха нужно предъявить доказательства факта проступка. С 2021 года в качестве них можно использовать в том числе фото- и видеоматериалы.

Также были конкретизированы противоправные действия, при которых вводится административная ответственность:

- Регистрация в регистрах мнимых предметов учета.

- Введение счетов вне регистров бухучета.

- Данные отчетности не соответствуют с регистрами бухучета.

Все это – довольно грубые нарушения.

Вопрос: Можно ли в договоре о полной материальной ответственности главного бухгалтера предусмотреть ответственность за ущерб, нанесенный организации недобросовестным исполнением своих обязанностей? Посмотреть ответ

Кто отвечает за уклонение от уплаты налогов

По мнению Верховного суда РФ, отвечать должно лицо, которое было уполномочено формировать и сдавать в ФНС отчетность и/или фактически выполнять функции руководителя, связанные с уплатой налогов и взносов. Если эти обязанности и полномочия были официально возложены на бухгалтера, то отвечать придется ему (см. Постановление Пленума ВС РФ от 26 ноября 2021 г. № 48).

Уйти от ответственности не получится даже в случае, когда бухгалтер на момент выявления нарушений уволился и в фирме больше не работает.

В уголовном законе существуют две формы вины: умысел и неосторожность.

Ответственность наступит в том случае, если следователь докажет, что бухгалтер действовал с умыслом, например, сознательно готовил недостоверные отчеты и не переводил в бюджет требуемые суммы.

Если руководитель или главный бухгалтер допустил недоплату налога по неосторожности, привлечь его к уголовной ответственности нельзя (постановление КС РФ от 27 мая 2003 г. № 9-П).

Уголовная ответственность

Главбух несет уголовную ответственность за правонарушения на основании статьи 199.1 УК РФ. Согласно первой части этой статьи, должностное лицо будет привлечено к УО при одновременном наличии следующих факторов:

- Организация не выплачивает налоги в крупных объемах.

- Главбух совершает противоправные действия сознательно.

- Нарушение закона происходит на протяжении минимум 3 лет.

- Главбух, совершая противоправные действия, руководствуется своими личными интересами.

Интерес представляет и вторая часть статьи 199 УК РФ. В ней говорится об освобождении от УО при наличии следующих обстоятельств:

- Правонарушение было совершенно в первый раз.

- Компания сделала все положенные выплаты в бюджет страны.

Рассматриваемые правила актуальны не только для главбухов, но и для других должностных лиц, которые ответственны за уплату налогов.

Можно ли возложить полную материальную ответственность на работника, которому передаются полномочия главного бухгалтера?

Как бухгалтер может обезопасить себя

Основной вопрос, как главному бухгалтеру избежать субсидиарной ответственности. Чтобы ответить на этот вопрос, необходимо понять, по каким основаниям чаще всего привлекается бухгалтер к субсидиарке.

Во-первых, это искаженная информация, представленная в бухгалтерских документах или отсутствие этих документов. А именно бухгалтер, штатный или на аутсорсе, ведет бухучет и отвечает за корректность и наличие всей первичной документации.

Вторая причина привлечения — это получение главбухом каких-либо «плюшек» от руководства компании за совершение незаконных действий.

Из этого можно сделать вывод, как обезопасить главного бухгалтера от субсидиарной ответственности. Прежде всего, достоверно вести бухгалтерский и налоговый учет компании. Опасно создавать фиктивный документооборот, укрывать активы компании, проводить сделки с фирмами-однодневками и техническими компаниями, искажать отчетность организации.

Понятно, что это хорошо звучит на словах, но многие руководители и собственники имеют совсем иные цели. Поэтому бухгалтеру следует приложить все усилия для минимизации своих рисков.

Создать договор аутсорсера или должностную инструкцию главного бухгалтера без субсидиарной ответственности нельзя, так как положения федерального закона первичны по сравнению с положениями договора. Но можно составить должностную инструкцию или договор так, чтобы было меньше причин для привлечения к субсидиарке.

Ну и, конечно, не стоит работать с организациями, где нарушения очевидны, и прогнозируемо приведут к банкротству. Если содействовать руководству в этом или даже просто закрывать глаза на нарушения, то велика вероятность привлечения к субсидиарке.

Об ответственности за налоговые правонарушения читайте в нашей подборке «Налоговая ответственность за неуплату налогов в 2020-2021 годах».

Можно ли привлечь главбуха к ответственности после его увольнения?

Если правонарушения обнаружены после увольнения сотрудника, его все равно можно привлекать к ответственности. Для этого потребуется обратиться в суд. Исковое заявление нужно подать в течение 12 месяцев с даты обнаружения правонарушения. Задача руководителя в суде – собрание доказательств того, что главбух причинил реальный ущерб организации. К категории реального ущерба не относится упущенная прибыль.

ВАЖНО! 12 месяцев нужно отсчитывать именно со дня обнаружения правонарушения, а не с даты его совершения. Желательно позаботиться о доказательствах того, что нарушение закона было выявлено в определенный день.

Как происходит привлечение главбуха на практике

С 2021 года субсидиарная ответственность главного бухгалтера стала реальностью. Раньше привлекали к субсидиарке в основном директоров. В связи с поправками в уже упомянутый нами закон № 127-ФЗ главный бухгалтер несет субсидиарную ответственность при банкротстве. Это пока не самая распространенная практика, но уже встречаются случаи, когда бухгалтер привлекается к субсидиарной ответственности.

О правах и обязанностях бухгалтера мы писали здесь.

Приведем примеры из судебной практики по субсидиарной ответственности главного бухгалтера.

Постановление арбитражного суда Западно-Сибирского округа от 23.09.2019 № Ф04-1603/2019

Были привлечены к субсидиарной ответственности главный бухгалтер и начальник юридического отдела по банкротству банка. Дело дошло до кассации. По мнению судей, ответчики принимали участие в утверждении убыточной сделки, хотя окончательное решение по ней вынес совет директоров.

Постановление арбитражного суда Московского округа от 01.08.2019 № Ф05-5515/2018

Главный бухгалтер был привлечен к субсидиарной ответственности, так как был доказан его сговор с руководителем компании, что привело к ущемлению прав кредиторов.

Дело № А40-33003/17-88-45 «Б»

К субсидиарной ответственности привлечена бухгалтерская фирма, которой было вменено искажение данных учета и отчетности, ошибки в ведении учета и нарушения требований законодательства.

Бухгалтер на аутсорсинге к субсидиарной ответственности привлекается наравне со штатным бухгалтером.

Оформите пробный бесплатный доступ к «КонсультантПлюс» и знакомьтесь с интересными примерами из судебной практики по привлечению к субсидиарной ответственности. К субсидиарке могут привлекать даже детей КДЛ.

Ответственность главбуха за невыплату зарплат сотрудникам

Невыплата зарплаты – серьезное правонарушение, за которое несет ответственность не только руководитель, но и главный бухгалтер. Сотрудник, не получив положенные средства, имеет основания для обращения в Трудовую инспекцию. После этого обращения инициируются проверки в организации. Если в ходе проверки были выявлены нарушения, выписываются штрафы. Обязать выплачивать штраф могут конкретное лицо, в том числе и главбуха. Рассмотрим, кто именно будет нести ответственность:

- Если зарплата не выплачивалась из-за того, что на счете организации нет средств, ответственность возлагается на руководителя предприятия.

- Если средства на счете есть, это считается доказательством задержки денег по вине главбуха. Соответственно, он и будет нести ответственность.

В данном случае обычно накладывается административная ответственность в форме штрафа.

Как распознать неосторожность

Неосторожность может быть небрежной и легкомысленной.

Если бухгалтер не знал, что его действия могут повлечь неуплату налога, значит, он действовал небрежно.

А если бухгалтер знал, что совершает нарушение, но рассчитывал его предотвратить, значит, он действовал легкомысленно.

Если же бухгалтер или руководитель фирмы сознавали, что скрывают доходы, чтобы не платить налоги, но все равно продолжали это делать, значит, они действовали умышленно.

Новый сотрудник

К тому моменту, когда главный бухгалтер готовится уйти с занимаемой должности, директору важно найти человека, способного эту должность занимать. Делать это тогда, когда главбух уже ушел – крайне не рекомендуется, если есть объективная возможность найти специалиста заранее. Не имея в штате нового работника, старый главный бухгалтер не сможет передать ему дела, а тому, в свою очередь, придется самостоятельно разбираться с текущей документацией. Такое положение дел чревато совершением досадный ошибок в работе, в которых новый главный бухгалтер, скорее всего, не будет виноват, т.к. его никто не готовил. Сколько мы слышали от наших коллег историй, когда новому главбуху приходилось работать по 11-12 часов в сутки в течение нескольких месяцев только для того, чтобы разобраться со всеми бумагами. Рекомендуем директорам быть гуманнее в этом вопросе и не создавать дополнительных проблем.

Более того, здесь важно отметить, что вступающий в должность сотрудник имеет полное право требовать от старого главного бухгалтера предоставление документов из предыдущих отчетных периодов, с целью проверить их на ошибки. За ним также закреплено право сообщить о допущенных недочетах своему непосредственному руководителю – генеральному директору.

Сроки давности

Уголовная ответственность бухгалтера наступает даже тогда, когда налоговики уже не имеют права на взыскание налога. Это обстоятельство обусловлено тем, что инспекторы могут провести проверку за период не более 3 лет. А ст. 78 УК РФ предусматривает, что уголовное дело может быть возбуждено:

- Через 2 года – для незначительных по тяжести преступлений.

- Через 6 лет – для средних по тяжести преступлений.

- Через 10 лет – для тяжких преступлений.

Таким образом, во втором и третьем случаях период привлечения к уголовной ответственности бухгалтерских работников существенно больше периода правомочных налоговых поверок.

Следует также учитывать, что вынесение обвинительного приговора бухгалтерскому работнику не отменяет взыскания сумм задолженностей по налогам и сборам. Они могут погашаться как за счет организации, так и за счет лица, который привлечен к уголовной ответственности. В настоящее время количество таких дел, в которых речь идет о двойной ответственности, постоянно возрастает.

Обязанности и роль

Требовательная по деловым качествам должность – это, без сомнения, вакансия в финансовом секторе.

Главбух принимает участие практически в каждом совещании, на котором обсуждается дальнейшие перспективы развития фирмы.

Его должность связана с осуществлением абсолютно всех материальных операций. К претендующему на эту должность выдвигаются жёсткие требования как к личностным качествам, так и к образованию.

Работа отдела и его отношения с директором осуществляться в соответствии с Федеральным законом Российской Федерации «О бухгалтерском учёте» от 06 декабря 2011 года с изменениями.

Он предусматривает правовой механизм деятельности, а также установление общих требований.

Действие распространяется на следующие органы:

- учреждения всех форм собственности;

- органы государственной власти;

- Центральный банк;

- предпринимателей и тех, кто занимается частной практикой;

- находящиеся на территории РФ филиалы иностранных фирм.

Ещё одним важным элементом деятельности является взаимоотношение с кредиторами и дебиторами. Стратегия ведения данных взаимоотношений руководителем должна планироваться заранее с обязательным привлечением бухгалтерии. Он владеет полными данными о состоянии организации, и благодаря правильному анализу сможет спрогнозировать величину доходов и расходов.

Высока роль финансиста при взаимодействии с государственными органами, осуществляющими контроль над соблюдением законов. При проведении проверки от него будет зависеть успешность её проведения. В этих ситуациях от него потребуется не только показать полную картину финансовой и экономической деятельности согласно с нормативно-правовыми актами, но и продемонстрировать хороший уровень делового общения и этикета.

Иначе говоря, с плохими коммуникативными навыками можно провалить проверку, даже с учётом того, что информация, требуемая контролирующими органами, составлена грамотно. Эта ситуация может возникнуть по причине того, что нормативно правовая база очень обширная и одинаковые на первый взгляд, вещи могут трактоваться иначе.

Вводная информация

Для начала напомним, что отношения работодателя и бухгалтера регулируются трудовым законодательством. Поэтому обязанности бухгалтера (как и других работников) определяются, в первую очередь, трудовым договором и конкретизируются в должностной инструкции. Сама должность бухгалтера ещё не подразумевает выполнения «по умолчанию» всего, что связано, например, с денежными потоками. В связи с этим рекомендуем перечитать трудовой договор и свою должностную инструкцию. От содержания этих документов напрямую зависят риски привлечения к различным видам ответственности.

Составить и распечатать трудовой договор

«Прощай» сказали Главбуху

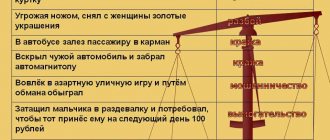

Увольнение главного бухгалтера может принять менее «добровольный» характер, когда дело заходит о систематических нарушениях дисциплины, а также целого перечня прочих деяний, направленных на причинение вреда компании. В качестве примера приведем некоторые из них:

- Регулярные опоздания на работу могут быть расценены в качестве нарушения дисциплины, а значит и внутреннего распорядка, установленного в компании;

- Ошибки в отчетности, допущенные главным бухгалтером лично или же его подчиненными, что в дальнейшем повлекло наложение существенных штрафов на организацию;

- Утеря первичных документов и безответственное отношение к их восстановлению. В его ведении находится хранение этих и многих других бумаг;

- Осуществление мошеннических схем, связанных с перечислением денежных средств , ненадежным контрагентам без ведома директора;

- Визирование счетов без ведома руководителя при отсутствии права подписи.

Этот список можно продолжать еще долго. Важно понимать, что главный бухгалтер ведает обо всех делах организации. Плюс он имеет полное представление о ее хозяйственной деятельности. Любой поступок, ставший причиной материального ущерба, в конечном итоге может обернуться для главного бухгалтера печально. К сожалению, при приеме на работу любого работника невозможно на все 100% знать наверняка, чем сотрудничество с ним может обернуться. Здесь только по Станиславскому: «верю» или «не верю».