СТ 149 УК РФ.

Незаконное воспрепятствование проведению собрания, митинга, демонстрации, шествия, пикетирования или участию в них либо принуждение к участию в них, если эти деяния совершены должностным лицом с использованием своего служебного положения либо с применением насилия или с угрозой его применения, — наказываются штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо принудительными работами на срок до трех лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо лишением свободы на срок до трех лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Статья 149 НК РФ: какие операции не подвержены налогообложению НДС?

Ст. 149 НК включает группы операций, свободных от обложения НДС:

- Оформление в аренду помещений иностранцам и их организациям (п. 1 ст. 149 НК РФ), аккредитованным в РФ.

Непременным условием неначисления НДС по п. 1 ст. 149 НК РФ являются зеркальные действия соответствующего иностранного государства в отношении граждан и организаций России, что подтверждается оформлением международного договора.

Перечень таких государств составляют МИД и Минфин РФ (приказ от 08.05.2007 № 6498/40н). Документом, подтверждающим такое освобождение, является копия свидетельства о внесении в реестр аккредитованных филиалов, представительств иностранных юридических лиц, форма которого утверждена приказом ФНС России от 26.12.2014 № ММВ-7-14/[email protected] Это свидетельство выдает Федеральная налоговая служба.

- Реализация социально ориентированных товаров, работ или услуг (п. 2 ст. 149 НК РФ).

Все подпункты п. 2 ст. 149 НК РФ в редакции 2021 года затрагивают социальную сторону работы хозсубъектов. К ним, в частности, относятся медицинские, международные и религиозные отношения, что позволяет снизить финансовую нагрузку на подобные организации. Основное льготирование по НДС относят к производству медикаментов, оказанию медуслуг и образованию.

- Освобождение ряда операций (п. 3 ст. 149 НК РФ), на которых мы подробнее остановимся ниже.

При использовании операций, включенных в п. 3 ст. 149 НК РФ, фирма может заявить отказ (п. 5 ст. 149 НК РФ) от освобождения по НДС. Тогда она сможет применять НДС-вычет. Для этого в ИФНС подается заявление с указанием конкретных операций, по которым требуется это сделать. Это ограничение действительно в отношении конкретного контрагента в течение года. В этом случае фирма должна организовать учет отдельно по льготируемому и обычному НДС (п. 4 ст. 149 НК РФ).

О сроке подачи такого заявления см. в статье «Как отказаться от освобождения от НДС?».

Образец заявления вы найдете в статье «Образец заявления об отказе от освобождения от НДС».

Законодателю разрешено вносить изменения в ст. 149 НК РФ. Тогда базу для расчета НДС определяют на дату отпуска товара или окончания выполнения работ и услуг (п. 8 ст. 149 НК РФ). Фактический день их оплаты значения не имеет.

Судебная практика по статье 149 УК РФ

Апелляционное определение Судебной коллегии по уголовным делам Верховного Суда РФ от 10.10.2017 N 35-АПУ17-12

отказано в возмещении морального вреда в связи с его оправданием по предъявленному обвинению в совершении преступления, предусмотренного ст. и ч. 2 ст. 149 УК РСФСР. Заслушав доклад судьи Климова А.Н., объяснение осужденного Васильева В.А. в режиме видеоконференц-связи, поддержавшего доводы своей апелляционной жалобы, мнение прокурора Гуровой В.Ю., полагавшей постановление оставить без изменения, Судебная коллегия

Постановление Президиума Верховного Суда РФ от 20.06.2018 N 64П18

Черненко Константин Геннадьевич, … судимый: 20 февраля 1996 года по ст. , ч. 2 ст. 144, ч. 2 ст. 144, ч. 1 ст. 149, ст. , УК РСФСР к 3 годам лишения свободы условно с испытательным сроком на 2 года; 12 марта 1999 года по ч. 2 ст. 108 УК РСФСР к 8 годам лишения свободы, на основании ст. УК РСФСР к 9 годам лишения свободы, 1 июля 2005 года освобожден условно-досрочно на 4 месяца 16 дней, —

Апелляционное определение Судебной коллегии по уголовным делам Верховного Суда Российской Федерации от 24.12.2019 N 5-АПУ19-86

на постановление заместителя Генерального прокурора Российской Федерации от 24 июля 2021 года, которым удовлетворен запрос Генеральной прокуратуры Республики Беларусь о выдаче Демянчука И.В. для привлечения к уголовной ответственности за совершение преступлений, предусмотренных ч. 1 ст. 149, ч. 4 ст. 209 УК Республики Беларусь, оставлена без удовлетворения.

Апелляционное определение Апелляционной коллегии Верховного Суда РФ от 07.07.2020 N АПЛ20-159

Из материалов дела усматривается, что приговором Томского областного суда от 14 октября 1991 г. Сухинин В.А. осужден по совокупности преступлений, предусмотренных пунктами «г», «з» статьи 102, части 1 статьи 144, части 2 статьи 149 Уголовного кодекса РСФСР, к исключительной мере наказания — смертной казни. Определением Судебной коллегии по уголовным делам Верховного Суда РСФСР от 28 февраля 1992 г. данный приговор оставлен без изменения. 10 марта 1992 г. и 20 августа 1992 г. Сухинин В.А. обратился с письменными ходатайствами о помиловании. Рассмотрев эти ходатайства, Президент Российской Федерации, руководствуясь принципом гуманности, издал Указ о его помиловании, которым Сухинину В.А. смертная казнь заменена пожизненным лишением свободы.

Апелляционное определение Судебной коллегии по уголовным делам Верховного Суда РФ от 18.04.2017 N 32-АПУ17-7сп

Уткин А.П. … ранее судимый 05 мая 1995 года судебной коллегией по уголовным делам Саратовского областного суда (с учетом изменений, внесенных Определением Судебной коллегии по уголовным делам Верховного Суда Российской Федерации 20 июля 1995 года) по ст. 102 п. п. «а», «е», «н», ч. 1 ст. 149, п. п. «а», «в» ч. 2 ст. 146 УК РСФСР к 15 годам лишения свободы с конфискацией имущества, освобожден 12 мая 2009 года на основании постановления Пугачевского районного суда Саратовской области от 29 апреля 2009 года условно-досрочно на 4 месяца 14 дней,

Какие операции свободны от налогообложения НДС в соответствии с п. 2 ст. 149 НК РФ?

В регламентируемый п. 2 ст. 149 НК РФ список входят:

1. Операции по реализации:

- товаров медицинского направления: протезы, ортопедическая обувь и др. (по перечню, утвержденному постановлением Правительства от 30.09.2015 № 1042);

- автотранспорта для инвалидов;

- очков, оправ и линз, предназначенных для коррекции зрения;

- похоронных принадлежностей (перечень приведен в постановлении Правительства от 31.07.2001 № 567);

- товаров в рамках безвозмездной помощи;

- результатов интеллектуальной деятельности (программ для ЭВМ, изобретений и т. п.);

- материальных ценностей, выпускаемых из госрезерва (с 01.01.2018).

ВНИМАНИЕ! С 01.01.2021 от обложения НДС освободили операции по реализации исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр, и прав на использование этих программ и баз данных. Освобождение не распространяется на передачу прав, если эти права состоят в получении возможности: распространять и получать рекламу в сети Интернет; размещать в сети Интернет предложения о приобретении и/или реализации товаров (работ, услуг); искать информацию о потенциальных покупателях и продавцах.

2. Работы и услуги:

- медуслуги (согласно перечню ОМС);

- оказание услуг престарелым, инвалидам и больным — уход за ними осуществляют при выдаче заключений органами соцзащиты и организациями здравоохранения;

- услуги по медицинской диагностике и лечению населения (их перечень содержит постановление Правительства РФ от 20.02.2001 № 132);

- услуги скорой помощи и другие виды услуг медицинского характера (сбор крови у доноров, уход за больными);

- услуги по дошкольному образованию детей, в том числе занятия с ними в кружках, секциях;

- услуги по перевозке пассажиров различными видами транспорта;

ВАЖНО! Освобождение от НДС не применяется к услугам по перевозке пассажиров пригородным ж/д транспортом до 01.01.2030. Для данных услуг вводится ставка 0% (закон «О внесении изменений…» от 06.04.2015 № 83-ФЗ).

См. также «Перевозка пассажиров по госконтрактам не облагается НДС».

- ритуальные услуги и работы по изготовлению памятников;

- услуги по ремонту и техобслуживанию бытовых и медицинских товаров в течение гарантийного срока;

- работы, связанные с объектами культурного наследия РФ, включенными в Госреестр;

- работы по жилищному строительству для военнослужащих;

- услуги по техническому осмотру автомобилей;

- работы по постановке и съемке кинофильмов;

- образовательные услуги некоммерческих организаций;

- работы по обслуживанию морских и речных судов;

- другие работы и услуги.

Подробнее обо всех этих операциях читайте в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».

У налогоплательщиков часто возникают споры с ФНС, связанные с применением льгот по НДС. Узнать, как складывается свежая судебная практика по этому вопросу, можно из аналитической подборки от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Освобождают ли от НДС продажу медоборудования?

При продаже медоборудования или принадлежностей к нему, в том числе ввозимых в РФ, оно подлежит освобождению от НДС, если на него выписано регистрационное удостоверение на основании списка, утвержденного постановлением Правительства РФ от 30.09.2015 № 1042.

Обратите внимание, что с 01.07.2017 право на льготу подтверждает регистрационное удостоверение на медицинское изделие, выданное в соответствии с правом Евразийского экономического союза. Кроме того, до 31.12.2021 льготу можно подтвердить, представив регистрационное удостоверение на медицинское изделие (регистрационное удостоверение на изделие медицинского назначения (медицинскую технику), выданное в соответствии с законодательством Российской Федерации (п. 1 ст. 1 закона от 07.03.2017 № 25-ФЗ). Такое удостоверение должно быть представлено в ИФНС налогоплательщиком, реализующим данную технику. Это касается и принадлежностей к этому оборудованию. В регистрационном удостоверении должно быть указано, что оно оформлено на комплект конкретной техники (например, зубоврачебное кресло с набором инструментов к нему).

Инструменты ударные и режущие (сверла, боры, фрезы), предназначенные для лечения зубов, подпадают под освобождение от НДС согласно перечню, утвержденному постановлением Правительства РФ от 30.09.2015 № 1042.

Подлежат ли налогообложению услуги по медосмотрам?

Медицинские осмотры работников проводятся перед поступлением на некоторые виды работ и для предупреждения заболеваний. Например, в организациях, эксплуатирующих транспорт, нужно совершать перед рейсом и после него медосмотр шоферов (ст. 20 закона «О безопасности дорожного движения» от 10.12.1995 № 196-ФЗ).

Услуги на медосмотр освобождаются от налогообложения НДС. Однако медицинской организации или частнопрактикующему врачу нужно иметь лицензию (постановление Правительства РФ от 16.04.2012 № 291).

На предприятии может быть организован медкабинет или здравпункт, где будет работать медперсонал поликлиник или медработники по договорам.

В договоре на оказание медуслуг нужно прописать действия лица, проводящего медосмотр, и основания для отстранения водителей от работы. Данные медосмотра заносят в специальный журнал. В путевом листе допущенного к рейсу шофера ставится штамп: «Допущен». Это является доказательством для ГИБДД, что медосмотр проведен.

Проверку выполнения этих требований может осуществить Ространснадзор или трудовая инспекция. Их невыполнение приведет к штрафам руководителя и самой фирмы (ст. 11.32, ст. 12.31.1, ст. 12.32 КоАП).

Какие условия должны соблюдаться для услуг по подп. 4 п. 2 ст. 149 Налогового кодекса?

Дошкольные учреждения создают для детей с целью:

- обеспечения дошкольного образования;

- укрепления детского здоровья;

- развития детей.

Такие организации осуществляют свою деятельность на основе полученной лицензии, которую они получают на основе выполнения требований ст. 91 закона «Об образовании…» от 29.12.2012 № 273-ФЗ с учетом вида образовательных услуг.

Право на использование освобождения по НДС у коммерческих образовательных организаций есть, но только у тех, кто использует программу дошкольного образования (постановление Арбитражного суда Западно-Сибирского округа от 15.09.2014 № А27-18046/2013). Кроме этого, им необходима лицензия на проведение общеобразовательной деятельности (подп. 40 п. 1 ст. 12 закона «О лицензировании…» от 04.05.2011 № 99-ФЗ).

Таким образом, у налогоплательщика должны быть в наличии все перечисленные выше документы, чтобы подтвердить налоговикам право использования освобождения от НДС.

Нужно ли представлять декларацию по НДС при осуществлении операций, перечисленных в ст. 149 НК РФ, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Путеводитель по налогам, чтобы узнать все подробности данной процедуры.

Второй комментарий к Ст. 149 УК РФ

1. Объектом преступления является конституционное право граждан РФ на проведение собраний, митингов, демонстраций, шествий и пикетирования (ст. 31 Конституции РФ). Уголовная ответственность установлена лишь за незаконное воспрепятствование проведению указанных в диспозиции комментируемой статьи массовых мероприятий.

2. Митинг ― собрание граждан для публичного выражения отношения к действиям лиц и организаций, событиям общественно-политической жизни. Демонстрация ― публичное выражение группой людей общественно-политических настроений с использованием во время шествия плакатов, транспарантов и иных наглядных средств. Уличное шествие ― организованное массовое движение людей по пешеходной или проезжей части улицы с целью привлечения внимания к каким-либо проблемам. Пикетирование ― наглядная демонстрация группой граждан своих намерений и взглядов без шествия и звукосигналов.

3. Объективную сторону преступления образуют:

а) действия (бездействие), выражающиеся в незаконном воспрепятствовании проведению собрания, митинга, демонстрации, шествия, пикетирования либо в незаконном воспрепятствовании участии в них;

б) специфические способы воспрепятствования ― использование должностным лицом своего служебного положения либо применение насилия или угроза его применения.

4. Под насилием как способом воспрепятствования либо принуждения понимается причинение умышленного легкого вреда здоровью (ст. 115 УК) и побоев (ст. 116 УК). Более опасные способы насилия образуют самостоятельное преступление и должны квалифицироваться по совокупности со ст. 142 УК.

5. Угроза применения насилия как способ воспрепятствования либо принуждения ― это угроза причинения любого физического насилия (вплоть до угрозы убийством).

6. Субъектом преступления является как частное лицо, достигшее 16 лет, так и должностное лицо, когда преступление совершается последним с использованием им своего служебного положения.

7. Субъективная сторона преступления характеризуется прямым умыслом.

Платится ли НДС при сборе и продаже отходов металлов?

Продажа лома и отходов металлов (черных и цветных) с 01.01.2018 больше не подпадает под освобождение от НДС (подп. 25 п. 2 ст. 149 НК РФ).

В своей производственной деятельности фирмы по приему металлолома следуют положениям закона «Об отходах…» от 24.06.1998 № 89-ФЗ и постановлений Правительства от 11.05.2001 № 369 и № 370. С их учетом прием отходов и лома можно производить только у их собственников при наличии документов. Собственник в заявлении на прием лома указывает, как у него возникло право на сдаваемый лом. При сдаче лома составляется приемосдаточный акт. Принимающая лом фирма должна провести его проверку на радиацию и взрывоопасность.

Дальнейшая реализация лома черных и цветных металлов облагается НДС, но налог уплачивает не продавец, а покупатель, который в данном случае выступает в роли налогового агента (письмо ФНС от 16.01.2018 № СД-4-3/[email protected]).

Подробности см. здесь.

Какие операции из п. 3 ст. 149 НК РФ попадают под освобождение от НДС?

В соответствии с п. 3 ст. 149 НК РФ от налогообложения НДС освобождают:

- продажу религиозными организациями литературы и предметов, относящихся к религии (перечень утверждает Правительство РФ);

- реализацию товаров, услуг и работ, производимых организациями и обществами инвалидов (перечень утверждает Правительство РФ); при этом количество инвалидов в таких обществах должно быть не менее 80%;

- операции банков:

- по привлечению вкладов населения и кассовому обслуживанию;

- ведению банковских счетов организаций;

- покупке и продаже валюты и драгметаллов;

- обслуживанию банковских карт;

ОБРАТИТЕ ВНИМАНИЕ! С 01.06.2018 банковские операции с драгоценными камнями исключены из перечня транзакций, не облагаемых НДС.

Подробности см. здесь.

- продажу входных билетов (на бланках строгой отчетности) на спортивные мероприятия и предоставление в аренду стадионов;

- операции по займам денег и ценных бумаг;

- выполнение НИОКР за счет бюджета РФ или фондов поддержки по закону «О науке» от 23.08.1996 № 127-ФЗ для создания новых технологий и продукции — к ним относят разработку новых конструкций машин и оборудования, приборов с проведением их испытаний и получением практических результатов от их использования;

Подробнее о документах, подтверждающих льготы по НДС для НИОКР, см. в статье «От НДС-освобождения можно отказаться частично».

Комментарий к Ст. 149 Уголовного кодекса

1. Понятия, использованные в статье, раскрываются в Федеральном законе от 19 июня 2004 г. N 54-ФЗ «О собраниях, митингах, демонстрациях, шествиях и пикетированиях».

2. Объективная сторона характеризуется альтернативно предусмотренными действиями в отношении законно проводимого мероприятия: а) незаконным воспрепятствованием в любой форме проведению собрания, митинга, демонстрации, шествия, пикетирования (например, выдвижение формально правомерных, однако содержательно необоснованных требований к организаторам публичного мероприятия, неправомерное приостановление или прекращение публичного мероприятия); б) незаконным воспрепятствованием в любой форме участию в них; в) незаконным принуждением в любой форме к участию в них.

3. Уголовно наказуемый характер этим действиям придает либо специальный субъект, их совершающий (должностное лицо, использующее при этом свое служебное положение), либо особый способ совершения преступления (с применением насилия или с угрозой его применения). Насилие, повлекшее причинение тяжкого или средней тяжести вреда здоровью, квалифицируется дополнительно по ст. 111 — 112 УК.

При каких условиях общественная организация инвалидов может получить льготу по НДС?

В соответствии со ст. 117 ГК РФ общественные организации инвалидов являются некоммерческими. В своей деятельности такие организации имеют право применять льготу по НДС при условии, что деятельность по получению дохода является дополнением к уставной. Только в этом случае получаемый доход может освобождаться от обложения НДС. Деятельность с получением прибыли организацией инвалидов должна создавать материальную базу для реализации уставных целей. Если этого не происходит, то льгота по НДС невозможна. Такую точку зрения высказал Президиум ВАС в постановлении от 14.09.2010 № 1812/10 по делу № А76-9347/2009-43-49.

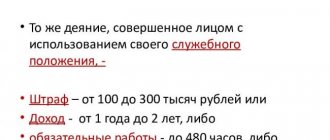

Ответственность

Субъекты, нарушающие Закон «О митингах», а также ст. 31 Конституции, наказываются:

- Денежным взысканием в сумме до 300 тыс. руб. или равным зарплате/другому доходу за 2 года.

- Принудительными работами продолжительностью до 3 лет.

- Тюремным заключением на тот же срок.

В качестве дополнения к последним двум санкциям суд может вменить запрет заниматься конкретной деятельностью или находиться на определенной должности в течение 3 лет.

Как произвести расчет НДС при получении банком квартиры в счет погашения кредита?

При погашении банковского кредита заемщик расплатился квартирой. Это соответствует требованиям ст. 409 Гражданского кодекса. Банк вправе произвести продажу жилого помещения для возврата денег по выданному кредиту. Эти действия свободны от налогообложения НДС (подп. 22 п. 3 ст. 149 НК РФ).

По операциям, предусмотренным п. 3 ст. 149 НК РФ (как по всем, так и выборочно), налогоплательщик может отказаться от применения льготы. Для этого нужно только представить в налоговые органы соответствующее заявление до начала налогового периода, с которого по этим операция будет начислять НДС, а льгота применяться не будет.

Специфика преступления

Незаконное воспрепятствование проведению пикетирований, шествий, собраний и прочих массовых мероприятий, а также участию в них может проявляться действием или бездействием. Например, должностное лицо, уполномоченное принимать решения об их организации, может вынести акт, неправомерно запрещающий гражданам реализовывать свое конституционное право. Действие может проявляться в создании реальных барьеров на пути людей. Это могут быть как материальные объекты, так и заслоны из сотрудников органов правопорядка. Бездействие проявляется, например, в непредоставлении помещения для собрания.

Итоги

Ст. 149 НК РФ регламентирует перечень операций, при осуществлении которых налогоплательщик освобождается от НДС. Законодатели довольно часто вносят изменения в ст. 149 НК РФ и комментируют отдельные нюансы применения льгот. Чтобы не ошибиться при исчислении налога, следите за нашей рубрикой «Льготы по НДС».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.